20 χρόνια με Ευρώ: Ναι μεν αλλά

🕛 χρόνος ανάγνωσης: 7 λεπτά ┋

Ως γνωστόν, η εκ των υστέρων όραση είναι 20 στα 20, δηλαδή είναι εύκολο να κριτικάρεις εκ των υστέρων παρά να προβλέψεις εκ των προτέρων. Όμως οι οικονομολόγοι αναλύουμε τα ιστορικά δεδομένα με κριτική άποψη προς άντληση μαθημάτων.

Πριν πω οτιδήποτε άλλο, το άρθρο αυτό στηρίζεται σε ένα επιστημονικό άρθρο μου με τίτλο «Why do Countries in Financial Distress Strategically Delay Seeking Help?» που δημοσιεύθηκε πρόσφατα στο Journal of Government and Economics, και σε ένα άρθρο γνώμης μου με τίτλο «Η Ελληνική οικονομική κρίση και ο ρόλος της Γερμανίας».

Το πρώτο μεγάλο ερώτημα είναι αν η κρίση χρέους θα είχε συμβεί αν είχαμε παραμείνει στη δραχμή. Εικάζω πως όχι, τουλάχιστον στο βαθμό που συνέβη. Αυτό το εξηγώ παρακάτω. Βέβαια, δε φταίει το ευρώ καθεαυτό, αλλά τα λάθη που έγιναν πριν και μετά την είσοδο στο ευρώ.

Ας πάμε όμως στην είσοδο στο ευρώ. Για να γίνουν δεκτές στην Ευρωπαϊκή Νομισματική Ένωση και να υιοθετήσουν το ευρώ ως νόμισμά τους οι ευρωπαϊκές χώρες έπρεπε να πληρούν τα αυστηρά κριτήρια του Μάαστριχτ. Ένα από τα κριτήρια είναι ο λόγος του δημόσιου χρέους προς το Ακαθάριστο Εγχώριο Προϊόν (ΑΕΠ) κάτω του 60%. Εάν η αναλογία υπερβαίνει το όριο του 60%, η αναλογία θα πρέπει τουλάχιστον "να πλησιάζει την τιμή αναφοράς με ικανοποιητικό ρυθμό."

Ως εκ τούτου, ορισμένες χώρες προσπάθησαν να κάνουν δημιουργική λογιστική στα δεδομένα προκειμένου να πληρούν τα κριτήρια και να ενταχθούν στην Ευρωζώνη. Αυτό φέρεται να περιελάμβανε την Ιταλία, την Ελλάδα, το Βέλγιο, την Πορτογαλία και ακόμη και τη Γερμανία. Η ταχεία είσοδος στην Ευρωζώνη ήταν θέμα κύρους για ορισμένες χώρες και ήταν απαραίτητο για άλλες χώρες με ασταθή νομίσματα πριν υιοθετήσουν το ευρώ. Για την Ελλάδα ίσχυαν και τα δύο.

‘Ετσι, πριν από την Ευρωπαϊκή κρίση δημόσιου χρέους, όπως δημοσιεύτηκε στον διεθνή τύπο (π.χ. New York Times στις 13 Φεβρουαρίου 2010), η Goldman Sachs, η JP Morgan Chase και άλλες επενδυτικές τράπεζες ή τράπεζες χρηματοπιστωτικών υπηρεσιών βοήθησαν τουλάχιστον δύο Eυρωπαϊκές χώρες, δηλαδή την Ελλάδα και την Ιταλία, να ενισχύσουν τα κρατικά έσοδα, ειδικότερα τα έσοδα από λαχεία και τέλη αεροδρομίου. Το κατόρθωσαν αυτό αναγνωρίζοντάς έσοδα πρόωρα μέσω καινοτόμων χρηματοοικονομικών μέσων που κράτησαν αυτές τις υποχρεώσεις εκτός λογιστικών βιβλίων. Η συμφωνία ήταν κρυφή επειδή αντιμετωπίστηκε ως συναλλαγή συναλλάγματος και όχι ως δάνειο.

Είναι εύκολο να εικάσει κανείς τις συζητήσεις που διεμείφθησαν και τις παροτρύνσεις από τους πωλητές, δηλαδή, «αφού όλοι το κάνουν κάν‘ το και εσύ, και στο κάτω κάτω δεν είναι κάτι παράλογο.»

Σημειώστε λοιπόν την πτώση του ελληνικού χρέους κατά την ένταξη της Ελλάδας στην Ευρωζώνη, με κυβέρνηση Σημίτη, ώστε ο λόγος του δημόσιου χρέους προς το ΑΕΠ να πλησιάζει την τιμή αναφοράς με «ικανοποιητικό ρυθμό.» Εν πάση περιπτώσει, η απόφαση ήταν πολιτική. Δηλαδή, η Ελλάδα βιάστηκε να εισέλθει στο ευρώ, και βιάστηκαν να τη βάλουν, χωρίς ουσιαστικά να ικανοποιεί τα αυστηρά κριτήρια. Αλλά επίσης βιάστηκε διότι προσχώρησε στο ευρώ πρόωρα με τη χαμηλή συναλλαγματική ισοτιμία των 340,75 δραχμών ανά ευρώ. Εγώ προσωπικά έμεινα άλαλος όταν διάβασα την ισοτιμία με την οποία εισήλθαμε.

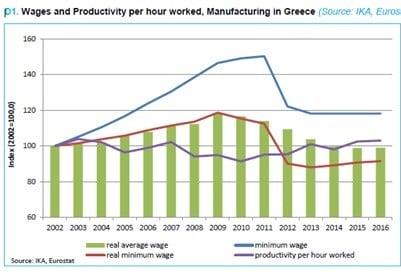

Μετά την είσοδο στο ευρώ, συνέβησαν δύο πράγματα. Πρώτον, οι μισθοί αυξήθηκαν πάνω από την παραγωγικότητα (βλέπε C.A. Ioannou, K.N. Kanellopoulos and S. Petros, “Wages, Productivity and Competitiveness in Greece”, SEV (2019)), ιδίως επί κυβερνήσεως Κώστα Καραμανλή. Αλλά ξεκίνησε και ο αλόγιστος δανεισμός με χαμηλά επιτόκια, ουσιαστικά Γερμανίας. Δηλαδή οι μισθοί αυξήθηκαν πάνω από την παραγωγικότητα με δανεισμό.

Ο Κώστας Καραμανλής και ο Υπουργός Εθνικής Οικονομίας Γεώργιος Αλογοσκούφης ήλπιζαν να αποφύγουν το πρόβλημα του χρέους μέσω μιας αύξησης του ΑΕΠ (που θα μείωνε το λόγο του χρέους προς το ΑΕΠ). Ωστόσο, ξεκίνησε η Μεγάλη Ύφεση του 2007-2009. Το μόνο πράγμα που πίστευε ότι μπορούσε να κάνει η κυβέρνηση Καραμανλή ήταν να αναθεωρήσει το ΑΕΠ.

Συγκεκριμένα, η Ελλάδα έχει αναμφισβήτητα μια μεγάλη γκρίζα οικονομία. Η κυβέρνηση Καραμανλή πρότεινε να συμπεριληφθεί ένα μέτρο της γκρίζας οικονομίας που θα είχε διογκώσει το ΑΕΠ έως και 25%. Η Eurostat αποδέχτηκε μόνο ένα ποσοστό από αυτό, ωστόσο, το πρόβλημα αποφεύχθηκε για λίγο μέχρι να αναλάβει η κυβέρνηση του Γιώργου Παπανδρέου.

Ο κ. Παπανδρέου συνειδητοποίησε γρήγορα το μέγεθος του προβλήματος, και η Ελλάδα θα έπρεπε να είχε αναδιαρθρώσει το χρέος της ακριβώς τότε, το 2010, όπως ήταν η συμβουλή του Διευθύνοντα Συμβούλου του ΔΝΤ, Dominique Strauss-Kahn. Ωστόσο, οι Ευρωπαϊκές δυνάμεις, ιδίως η κ. Μέρκελ, εξάλειψαν εντελώς αυτή την πιθανότητα, καθώς δεν θα ήταν καλό για το νέο νόμισμα, και δεν υπήρχε ούτε στην Ελλάδα υποστήριξη για κάτι τέτοιο.

Πρέπει να κατανοήσουμε δύο τινά.

Πρώτον, ως μέλος μιας νομισματικής ένωσης, χάνεις την ικανότητα να ασκείς ανεξάρτητη νομισματική πολιτική, π.χ., δεν μπορείς να υποτιμήσεις το νόμισμα για να προωθήσεις τις εξαγωγές. Οι μόνες πολιτικές που μπορείς να εφαρμόσεις είναι μια εσωτερική υποτίμηση μέσω μείωσης του κόστους εργασίας (μισθών), και διαρθρωτικές μεταρρυθμίσεις για την αύξηση της ανταγωνιστικότητας της χώρας με απώτερο στόχο την οικονομική μεγέθυνση σε βάθος χρόνου. Αυτό υπέβαλε και η τρόικα στην Ελλάδα.

Δεύτερον, ενώ η Κεντρική Τράπεζα της Αμερικής (Fed) έχει δύο εντολές, δηλαδή εντολή υψηλής απασχόλησης και χαμηλού πληθωρισμού, η Ευρωπαϊκή Κεντρική Τράπεζα έχει μόνο μία εντολή, αυτή του χαμηλού πληθωρισμού. Συνεπώς, ενώ ο Ευρωπαϊκός νότος μαστιζόταν από ανεργία, η Ευρώπη, ελεγχόμενη από το Βορρά, διατηρούσε το ευρώ ισχυρό και αύξανε τα επιτόκια, που δεν ευνοούσε τις επενδύσεις, την παραγωγή και την απασχόληση. Μόνο ο κ. Σαρκοζί είπε το 2011 ότι το ευρώ ήταν υπερβολικά υπερτιμημένο.

Έτσι, στην αρχή της κρίσης, ενώ οι ΗΠΑ ακολουθούσαν μια πολιτική νομισματικής χαλάρωσης τυπώνοντας φρέσκο χρήμα και χαμηλώνοντας τα επιτόκια για να τονώσουν την οικονομία, η Ευρώπη διατηρούσε το ευρώ ισχυρό και αύξανε τα επιτόκια επειδή ο Ευρωπαϊκός Βορράς τα πήγαινε καλά και φοβόταν για πληθωρισμό. Ο Βορράς ήθελε να διατηρήσει την αξία του συσσωρευμένου πλούτου του σε ευρώ. Και γιατί να υποτιμήσει το νόμισμα (δηλαδή, να μειώσει τις τιμές στις διεθνείς αγορές) όταν μπορούσε να εξάγει τα δημοφιλή προϊόντα του σε υψηλές τιμές;

Εν κατακλείδι, η Ελλάδα προσχώρησε στο ευρώ πρόωρα, χωρίς να είναι έτοιμη, για πολιτικούς λόγους, πιθανόν ακολουθώντας την απαράβατη αρχή της Ελληνικής διαχείρισης, τουλάχιστον τότε, του «βλέποντας και κάνοντας.» Το «βλέποντας και κάνοντας» έγινε πιο πρόδηλο αργότερα με άτολμες ή ερασιτεχνικές πολιτικές, και με «κολοτούμπες.»

* Ο Φάνης Τσουλουχάς είναι Καθηγητής Οικονομικών στο Πανεπιστήμιο της Καλιφόρνιας, Μερσέντ. Αυτό το άρθρο περιέχει αυστηρά προσωπικές απόψεις που δεν αντιπροσωπεύουν το Πανεπιστήμιο της Καλιφόρνιας.

Η καθυστερημένη διάψευση του Μαξίμου για τους Καραμανλή και Σαμαρά, η Βούλτεψη που τάχθηκε υπέρ της επίθεσης στο Ιράν και ο Σάντσεθ που ταλαιπωρεί το ΠΑΣΟΚ

Η ΕΕ δεν θέλει να συρθεί στον πόλεμο… μπορεί όμως να κάνει αλλιώς;

Νέα μέτρα στο τραπέζι μετά την κλιμάκωση στη Μέση Ανατολή: Τι εξετάζει η κυβέρνηση στο πεδίο της οικονομίας

Σε ακρόαση, 17 μήνες μετά, ΟΣΕ και Hellenic Train για τον Προαστιακό που μπήκε στη γραμμή του Μετρό

Live όλες οι εξελίξεις λεπτό προς λεπτό, με την υπογραφή του www.ethnos.gr